遺産の中には多くのケースで不動産が含まれます。

不動産は分割が難しく、どのように取り扱うか相続人間で話し合いをする際に時間がかかったり、揉めてしまうケースもあります。

しかし、揉めているからと安易に不動産を共有状態にすることは、大きなリスクを伴うためおすすめできません。

トラブルを避けるには、基本的に相続した不動産は売却してお金に換えたうえで分割する方法が考えられます。

ただ、不動産の売却にはある程度の時間が必要で、相続で重要な90日というタイムリミットに間に合わせるには、迅速な売却手続きが必要です。

本記事では突然の相続発生に慌てることがないよう、「相続不動産の売却のコツや注意点」などについて解説していきますので、ぜひ参考にしてください。

【目次(タップで移動できます)】

・相続不動産を譲渡・売買した方がいい理由

・相続不動産の譲渡・売却にかかる税金や費用

・相続不動産を売却しない方がいい特殊ケース

お問い合わせは電話がおすすめ

050-1753-3039

050-1753-3039

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応いたします。

相続トラブルは他人事ではない!:日本の相続は不動産の割合が高くて揉めやすい

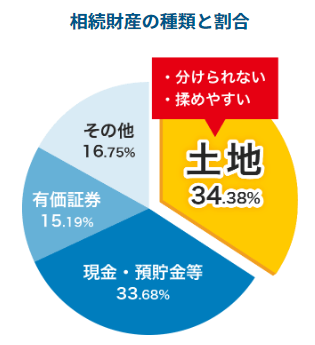

国税庁のデータによると、日本は遺産に占める不動産の割合が高く「遺産の3分の1は不動産※」です。

※出典:国税庁ホームページ-令和元年度統計年報「2_直接税_相続税」

不動産は相続財産の中でも特殊で以下のような特徴を持っています。

▼相続不動産の特徴

・物理的に分けるのが困難(現金のように分けられない)

・売却しようにも時間がかかる

このような特徴があることから、遺産の中で不動産が占める割合が高いと、どうしても相続トラブルが起こりやすくなってしまいます。

不動産が原因で揉める確率は高く、決して他人ごとではないとまずはご認識頂きたいです。

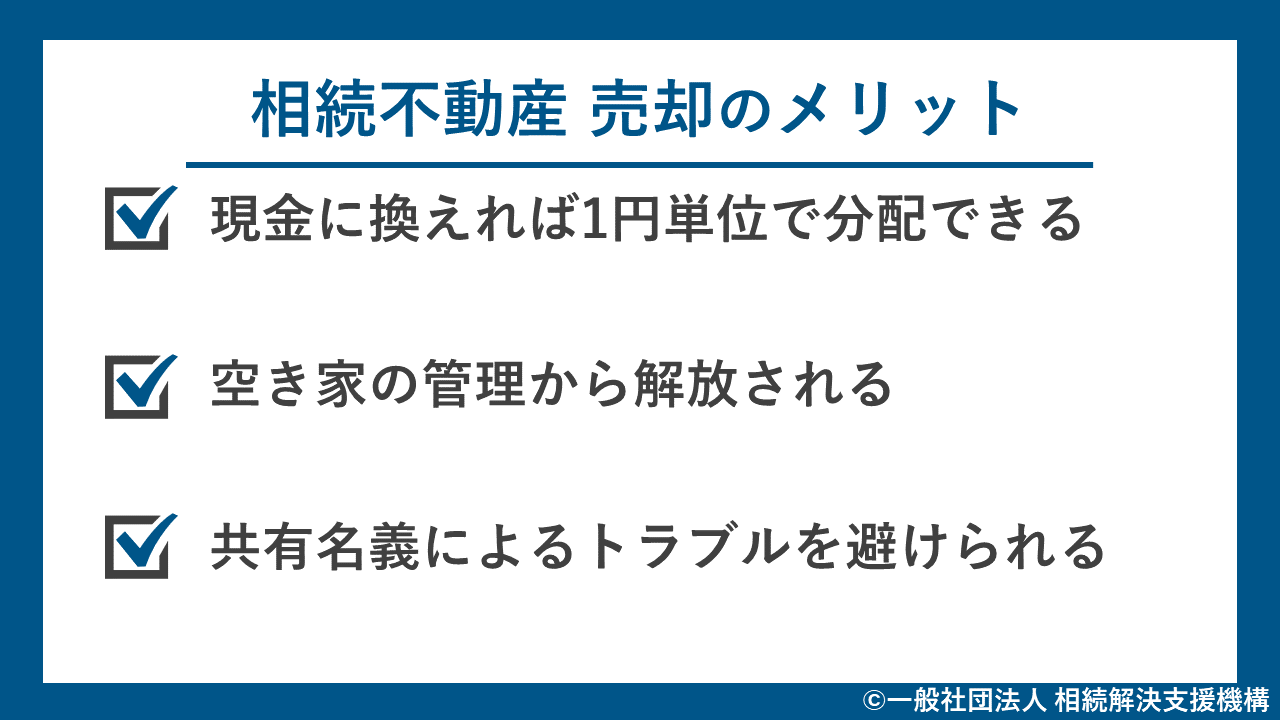

▼相続不動産を売却するメリット

90日以内に不動産を売却して相続をまとめるにはプロの力を借りよう

90日以内という期間は、相続を「承認」するか「放棄」するかを決める重要な期限です。

各相続人は各自の判断で、必要があれば相続放棄もしくは限定承認の手続きを家庭裁判所でとらなければなりません。

そうしないと相続は自動的に承認したものとみなされてしまうので、ケースによっては不利益を被る可能性があります。

そのため相続するかの判断は、90日以内にまとめるのが基本で、不動産もどのように扱うかの方向性をこの期間内に決定する必要があります。

不動産を売却して相続税の支払いにあてる(相続開始から10ヶ月以内)のような場合、買い手探しに必要な時間を考えると、時間的余裕はあまりありません。

売却しない場合でも手続きに不慣れな相続人だけでは時間がかかってしまうので、できるだけ早く相続不動産の専門家に相談しましょう。

当法人は相続不動産の扱いに強く、これまで多くの事例でスムーズな不動産の処分をお手伝いしてきました(専属相続コーディネーターが相談をお伺いします)。

お問い合わせは電話がおすすめ

050-1753-3039

050-1753-3039

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応いたします。

なぜ相続不動産は譲渡・売買した方がいい?(売却のメリット)

ここでは、なぜ相続した不動産は売却して現金化した方が良いのかを見ていきます。

現金に換えれば1円単位で平等に分配できる

不動産は現物をノコギリで切り分けるということはできませんが、現金に形を変えれば平等にお金を分け合えます。

現金なら1円単位まで平等に分けられますので、取り扱いやすい上に不満も出にくいです。

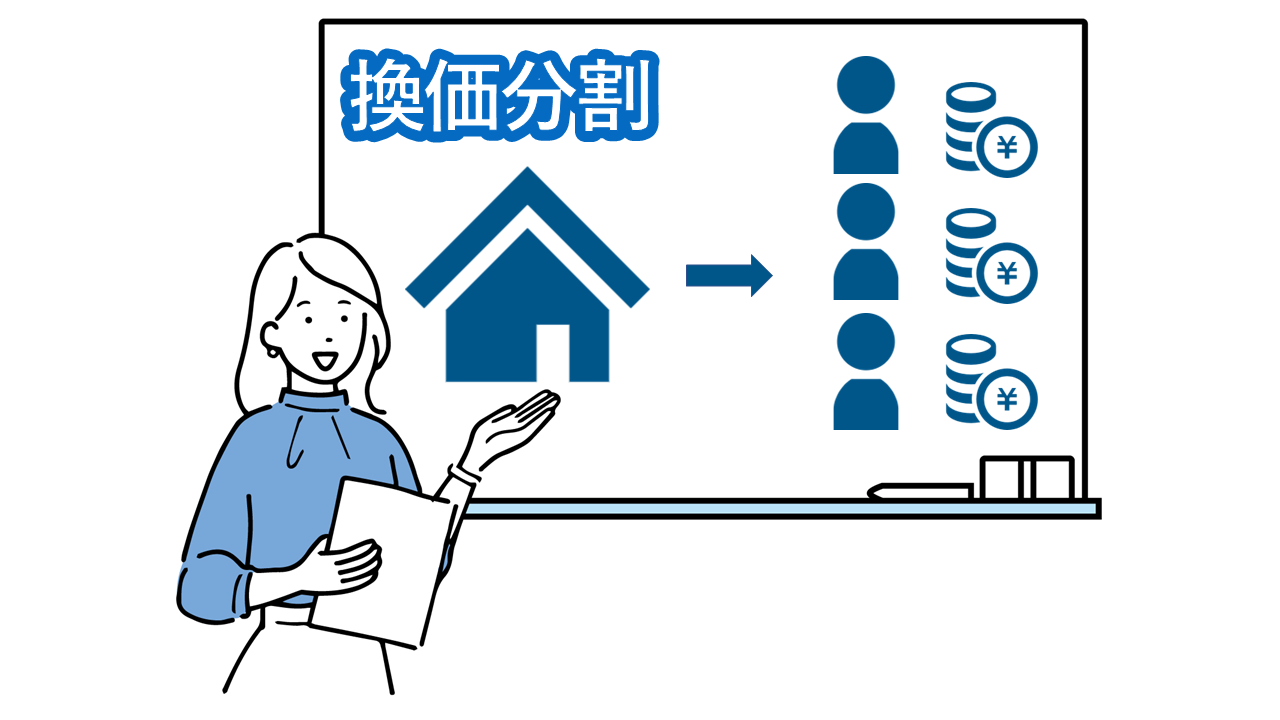

この不動産を現金に換えて分割する「換価分割」という処理が、不動産を相続人で分けるときに揉めにくい処理です。

▼換価分割のイメージ図(タップで拡大できます)

空き家の相続は負担が重い

人が住まない空き家は急激に劣化していくため、頻繁な換気やメンテナンスといった手入れが欠かせません。

メンテナンスのための移動や作業には大きな手間と出費が伴い、電気や水道などの維持には光熱水費もかかります。

しかし、こういったメンテナンスを怠り、建物やブロック塀などを倒壊させけが人を出すと管理者として損害賠償責任を負うことになります。

こういったリスクや近隣住宅とのトラブルを避けるためにも、使用しない不動産は早めに手放す方が安全です。

思い出のある実家を売ることに罪悪感を感じる方も多いようですが、亡くなった方も遺族に負担をかけることは決して望んでいないでしょう。

利用しないことがはっきりしているのなら、思い切って売却を検討するのも選択肢のひとつです。

共有名義にしてもさらなるトラブルを招くだけ

売却を避けたいからと、処分が決まらないまま相続人複数で「共有状態」にした場合、もっと大きなリスクが発生します。

一度共有状態にした不動産を売却するには、共有者全員の合意を取る必要があります。

共有時は相続人の考えが一致していても、今後も意見が一致し続けるかはわかりません。

不動産の現場では、意見の一致が取れず売却ができないケースをよく見ます。

また、こうして揉めているうちに、共有者の一人が死亡すると(=数次相続)、相続関係者が多人数となり、さらに利害関係が複雑に絡み合って問題解決が困難になることがあります。

不動産は最初から共有とならないよう、必要ならば不動産の専門家に間に入ってもらうなどして調整しておくと安心です。

短期間で上手に相続不動産を譲渡・売買するコツ

では、短い期限の中で、相続した不動産を上手に譲渡、売却するにはどうすれば良いのかを見ていきます。

相談先を間違えない

まず大切なことは不動産売却についての相談先を間違えないことです。

弁護士や司法書士などの専門家は、不動産売却に関する実務的なノウハウは有していません。

買い手探しのノウハウを持ち、実際に契約を結べるのは、基本的には不動産業者だけです。

相続した不動産の売却がすでに決定しているのであれば、最初から不動産業者に相談するのがベストです。

当法人は不動産と相続分野に強い法人ですので、相続物件という特殊な不動産売買も問題なく行えます。

今まで数多くの相続不動産に関する売却やお悩み解決をしており、経験・ノウハウも豊富です。

必要に応じて提携の弁護士、税理士などとも連携して問題解決にあたれますので、どうぞご安心してご相談ください。

不当に安く買い叩かれないようにする

残念ながら、一部の悪徳な不動産業者は、90日という相続期限を持ち出し、急いで相場よりも安い価格で買い取ろうとすることがあります。

本来の相場より安い分、早く買い手が付きますが、売り主側からすると相場以下の売却は大きな損になり得ます。

大事な遺産を不当に安く買い叩かれないように、売り主自身もネットなどで対象地域の不動産相場を確かめておくと安心です。

また、査定額に納得できない時は複数社に相談して、信頼できる不動産業者を見つける努力も必要です。

当法人は儲けを追及する必要のない非営利の一般社団法人ですので、こうした強引な取り引きはもちろん行いません。

ご相談者様の要望を丁寧に聞き取り、最も望ましい選択肢の提示をさせて頂きますので、ぜひ安心してご相談頂ければと思います。

できる範囲でキレイにする

不動産売却の基本として、物件は可能な限り綺麗にしておくことが望まれます。

物件に興味を持った人はが内見に訪れた際に、綺麗な状態の方が好印象をもってもらえます。

自分でできる範囲で大丈夫ですので、最低限の家財道具の整理や清掃をしておきましょう。

ただ、一般な不動産売却とは異なり遺産整理も絡みますので、自力での清掃が難しい場合は専門業者への依頼も検討するといいでしょう。

相続した不動産は3年以内に売却しよう

相続不動産については税務上の特例を受けられる期限があるため、遅くとも3年以内には売却できるように手配を進めましょう。

相続税の申告期限である10か月以内に売却できれば、よりスムーズな税務処理を実現できます。

どうしても10か月以内の売却が無理な場合でも、別途手続きを取り3年以内の売却であれば特例の利用ができる仕組もあります。

無料相談をいつでも受け付け中です

050-1753-3039

050-1753-3039

相続不動産の譲渡・売却にかかる税金や費用は?

不動産の譲渡で売却益が出ると「不動産譲渡所得税」の対象になります。

売却益とは「儲かった金額」の意味で、売却代金から売却にかかった経費を差し引き、その後に残った金額が売却益です。

▼不動産譲渡所得税の基本的な計算式

・不動産譲渡所得税額=「譲渡所得額×税率」

譲渡所得額は税金をかける対象となる数字で、売却代金から「取得費」や「譲渡費用」といった各種経費を差し引くことができます。

その数字に税率をかけますが、基本の税率は対象不動産の所有期間に応じて20%もしくは39%です。

不動産売却にかかる大きな費用としては不動産業者に支払う手数料があります。

計算には「400万円以上の売買:売買価格×3% 6万円」が使えます。

【ポイント】

詳しい税金の計算については税理士にご相談ください。

※当法人で相続不動産を売却される場合はこういった税務面もサポート可能です。

お問い合わせは電話がおすすめ

050-1753-3039

050-1753-3039

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応いたします。

相続不動産の売却では各種控除もあります

不動産譲渡所得税に関しては、いくつかの優遇策が用意されており、利用できれば税金が安くなります。

ここではメジャーな優遇施策の内容を紹介します。

空き家にかかる譲渡所得の特例

不動産譲渡所得税の計算式の中で、税率をかける対象となる「譲渡所得額」という項目があります。

この特例は、その譲渡所得額から特別に3000万円を控除できるというものです。

税率をかける対象が小さくなれば、それだけ税金の額が小さくなるため、3000万円も控除できれば相当な負担軽減につながります。

本特例の利用にはさまざまな要件がありますが、相続発生時に被相続人が一人暮らしであることが最低条件になります。

被相続人が死亡した当時に相続人が同居しているような事案では利用できないのでご注意ください。

マイホーム売却にかかる3000万円の特例

①と異なり、被相続人と同居していたケースで利用できるかもしれないのが本特例です。

マイホームを売却したケースで利用できるもので、相続により相続人の自宅となれば利用できる可能性があります。

こちらも条件を満たせば同じように譲渡所得額から3000万円を控除することができ、税負担を大きく減らせます。

【注意】

本特例の利用には、居住しなくなってから3年経過後の12月31日までに売らなければならないなどの条件があり注意が必要です。

取得費加算の特例

不動産譲渡所得税の計算式の中に、「取得費」という経費項目があります。

取得費とは、その不動産を取得するために要した費用のことです。

取得費項目が増えれば譲渡所得額をそれだけ小さくすることができ、結果として税金の額を小さくすることができます。

相続開始から3年10ヶ月までの期限に相続不動産を売却するなど、一定の条件を満たした場合、相続税額の一部を取得費として加算できるのが本特例です。

軽減税率の特例

不動産譲渡所得税の計算式の「税率」を特別に下げられるのが本特例です。

こちらも利用にはさまざまな条件がありますが、主要な条件に不動産の所有期間が10年を超えているという基準があります。

この所有期間については、被相続人が所有していた期間と、相続後に相続人自身が所有した期間を合算可能です。

【注意】

本記事で紹介した各種控除が受けられるかどうか等は、個別のケースごとに異なります。

必ず事前に税理士等にご確認ください。

【注意!】このようなケースでは不動産は売却しないで!

ここまで、相続した不動産はトラブルや不要なコストを避けるために売却することを勧めてきました。

しかし、ごく一部のケースでは売却せずにいた方が良いこともあります。

本章ではそういった「売らない方がいい相続不動産」の例をみていきます。

なお、不動産業者の中には、売らない方が良いと思われるケースでも、自社の手数料利益欲しさに強引に売却を進めるようなところもあります。

特に相続案件では時間がないことから焦らせて、強引取引に持ち込もうとする例もあり注意が必要です。

当法人は営利を追求しない一般社団法人ですので、中立の第三者としてセカンドオピニオンも行っております。

現在相談している不動産業者に言い分や査定に不信感があるときは、ぜひお気軽にご相談ください。

ケース1:数年後に実家に戻ってくる予定がある

数年以内に相続した不動産を使用する予定があるのなら、売却する必要はありません。

長期間の空き家には、前述の通りリスクやコスト面の問題がありますが、数年程度の空き家であればほぼ問題はないでしょう。

定期的な清掃やメンテナンスを行いながら実家に戻る日に備えましょう。

ケース2:相続した不動産が非常に好立地で価値が高い

首都圏の超一等地など将来的な値下がり懸念がかなり低い場所の不動産は、短期間で焦って売ろうとすると、買い叩かれてしまう危険性があります。

このような好条件の物件であれば、こうしたリスクを避けるために、一時的に不動産を共有にする方法を検討してもいいでしょう。

共有状態はリスクがあり基本的にはおすすめしませんが、優良物件の場合はそのリスクを負ってでも将来の有利な売却に備えた方が良いケースもあります。

とくにその不動産をお子さんやお孫さんなど、下の世代に受け継がせたいという考えがある場合は、無理な売却はなおさらおすすめできません。

売却以外のより有利な利活用を考えることも必要でしょう。

ケース3:あともう少しで「長期譲渡所得」が適用されそうなとき

不動産譲渡所得税の基本税率は、不動産の所有期間に応じて20%か39%になるとお話ししました。

この税率は不動産の所有期間によって異なります。

▼不動産の所有期間と税率

・20%(長期譲渡所得):不動産を譲渡した年の1月1日から5年を超えてから譲渡した

・39%(短期譲渡所得):不動産を譲渡した年の1月1日から所有期間が5年以内に譲渡した

税率の数字は小さい方が有利ですから、あともう少しで所有期間が5年を超えそうであれば、それまで待ってから売った方がお得です。

なお、不動産の所有期間は被相続人の生前の所有期間と、相続した後の相続人の所有期間を合算して考えることができます。

ケース4:小規模宅地の特例を使うとき

この特例は、該当する宅地を相続した者が、該当の土地の相続税評価額を算出する際に、その評価額から控除を行うものです。

たとえば、その土地が「特定居住用宅地等」に該当する場合、最大330㎡まで、80%の評価減を受けられます。

本来の相続税評価額が1千万円の宅地であれば、200万円の評価で済むということです。

この小規模宅地の特例を使うには「相続税の申告期限までその土地を所有していること」という条件があるため、売却しないようにしてください。

【補足】こういったケースは稀なので基本は譲渡・売買を検討

以上、例外的に相続した不動産を売るのは止めた方が良い、または少し待った方が良いというケースを見てきました。

ただし、上記のような例は稀です。

基本的に相続不動産は売却した方が良いということには変わりありません。

原則と例外を正しく理解して、損をしたりリスクを負ったりすることのないように上手に相続手続きを進めていきたいものですね。

もし、現在相談している不動産業者から過度に「今のうちに売っておいた方がいいと思いますよ」などと急かされている場合は、セカンドオピニオンの利用をご検討ください。

当法人でも相続不動産をどうすべきかについて、無料で相談を受け付けています。

お問い合わせは電話がおすすめ

050-1753-3039

050-1753-3039

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応いたします。

まとめ:トラブルを避けるには相続不動産は売却して現金に換えよう

相続には90日という短い期限がある上に、相続人同士で込み入った話し合いが必要となるため、面倒を避けて「不動産を共有」してしまうことがあります。

しかし、これは将来に大きなリスクをもたらすため避けた方が無難です。

遺産分割を円滑に進め、後世にリスクを残さないためにも、相続した不動産は売却して現金に換えるといいでしょう。

相続財産に不動産が含まれている時は、不動産の専門家である不動産業者や当法人にご相談ください。

当法人は不動産に強いチームが運営しており、相続コーディネーターが窓口となって適宜必要な専門家(弁護士、税理士など)と連携をとって問題解決にあたります。

また、当法人は営利を追求しない一般社団法人なので、安心してご相談頂ける環境がございます。

「不動産を相続したので扱いについて相談したい」こういった方はぜひお気軽にお電話くださいませ。

お問い合わせは電話がおすすめ

050-1753-3039

050-1753-3039

秘密厳守・相談無料

365日24時間受付。

可能な限り早く対応いたします。

本記事の監修者

税理士・行政書士

税理士法人アップパートナーズ税理士・行政書士

豊福 陽子

福岡県北九州市出身・同志社大学法学部卒。平成26年税理士登録。税理士法人アップパートナーズ相続税担当。最近の趣味は娘とゴルフ。帰りが遅くても猫が出迎えてくれるのが最近の癒し。

司法書士・宅地建物取引士・AFP

司法書士法人ハート・トラスト司法書士

岩永 加寿美

福岡大学法学部卒。株式会社サンリオ勤務中に司法書士試験を目指し、平成13年司法書士登録・個人事務所開設。令和2年M&Aにより司法書士法人ハート・トラスト福岡オフィス所長に就任。趣味は、食べ歩きと収支を合わせるためのマラソン、筋トレ。